CS(顧客満足度)に関する調査・コンサルティングの国際的な専門機関であるJ.D. Power(本社:米国ミシガン州 トロイ)は、現地時間8月15日に、J.D. Power 2024 U.S. Credit Card Satisfaction StudySM(J.D. パワー 2024年米国クレジットカード顧客満足度調査SM)の結果を発表した。

本調査は、年に1回、米国のクレジットカードの利用者に対して直近1年間のクレジットカード発行会社に対する満足度を聴取したもので、7つのファクターに基づいて満足度を測定している。

米国のクレジットカード利用者の半数以上(54%)が財務的に不健全、平均金利上昇で51%がリボ払い負債を抱える

最近のクレジットカードマーケティングの主軸となっていたポイント、マイル、特典は、クレジットカード利用者の財務状況*1がますます厳しくなるにつれて、キャッシュバック還元率の高いカードや年会費の安いカードに取って代わられつつある。本年調査によると、「財務的に健全」と分類される利用者は46%にとどまり、51%がリボ払い負債を抱えている。また、新規リボ払い購入時の平均金利は15.6%に上昇し、クレジットカード利用者と発行会社にとって厳しい環境となっている。

*1J.D. パワーは、消費者の財務健全性を、支出/貯蓄比率、信用度、保険の適用範囲などのセーフティーネットの項目を組み合わせた指標で測定している。消費者は健全な状態から脆弱な状態までの連続的な指標において測定される。

2024年調査の主なポイントは以下の通り:

キャッシュバックカードが主流に

クレジットカード利用者の過半数(58%)がキャッシュバックカード*2を利用している一方、ポイント/マイルカード*3を利用しているのは31%、バリューカード*4を利用しているのは11%であった。キャッシュバックカードやバリューカードに移行する理由として多く挙げられるのが、「年会費が安い/無料」である。また、キャッシュバックカード利用者の21%は、特典をクレジットカードの請求に充てる頻度が高いと回答している(ポイント/マイルカード利用者は9%)。

*2キャッシュバック還元率の高いクレジットカード。

*3ポイントやマイルが貯まりやすいクレジットカード。

*4クレジットスコアを上げるための特典のないクレジットカード。

財務的に不健全なクレジットカード利用者による商品シフト

本年調査で明らかになったポイント/マイルカード離れの傾向は、クレジットカード利用者の財務健全性の継続的な低下と一致している。利用者の過半数(54%)は、現在、「財務的に不健全」と分類され、その割合は前年より増加している。「財務的に不健全」と分類される利用者によるポイント/マイルカードの利用は、前年調査(2023年8月発表)の31%から27%と有意に減少し、一方キャッシュバックカードやバリューカードの利用は増加した。

リボ払い債務と高金利に懸念の声

2年連続で、クレジットカード利用者の51%がリボ払いの負債を抱えていることが分かった。新規リボ払い購入時の平均金利は、前年調査の14.6%から15.6%(「財務的に不健全」と分類される利用者では16.9%)に上昇し、月平均利用額は前年調査と比較し、103米ドル減少した。クレジットカードの総合的な特典が自身のライフスタイルを改善すると回答した利用者の割合は、本年調査で25%(「財務的に不健全」と分類される利用者では18%)に減少した。

財務健全性は顧客満足度に影響

総合満足度は、前年調査からわずか2ポイントの低下にとどまり、610ポイント(1,000ポイント満点)となった。しかし、クレジットカードに対する利用者の認識は、財務健全性によって大きく異なる。リボ払いの負債がない利用者の総合満足度は前年比2ポイント改善した一方、負債がある利用者では5ポイント低下した。総合満足度は、負債を抱える利用者で580ポイント、負債のない利用者で641ポイントとなり、その差は61ポイントに達している。

自動カスタマーサービスにつながらない

問題解決やアカウントに関する質問などのカスタマーサービスとのやり取りに関しては、自動化された電話やバーチャルアシスタントのチャネルは、対人チャネルよりも満足度が低く、担当者との直接的なやり取りやメール、オンラインチャット、モバイルアプリでのメッセージ、テキスト、SNSを通じたデジタル・エンゲージメントを大幅に下回っている。自動化されたカスタマーサービスに対する「顧客対応」ファクターの満足度は609ポイントで、本年調査全体の「顧客対応」ファクターの満足度より40ポイント低い。

J.D. パワー ペイメントインテリジェンス部門 マネージング・ディレクター ジョン・キャベルのコメント

「クレジットカード利用者は、日々の財政的逼迫の高まりに直面しており、そのプレッシャーは、増えるリボ払い負債、財務健全性の低下、ポイント/マイルカードからのシフトという形で現れている。こうしたプレッシャーは、年会費の上昇と相関する傾向がある。これはクレジットカード発行会社にとって、クレジットカード利用者全体の総合満足度はほぼ横ばいであるにもかかわらず、顧客は経済的圧力にさらされている層とそうでない層に二分されているため、難しい市場環境である。クレジットカード発行会社は、両者に寄り添い、価値を提供できる選択肢を用意する必要がある。」

顧客満足度ランキング

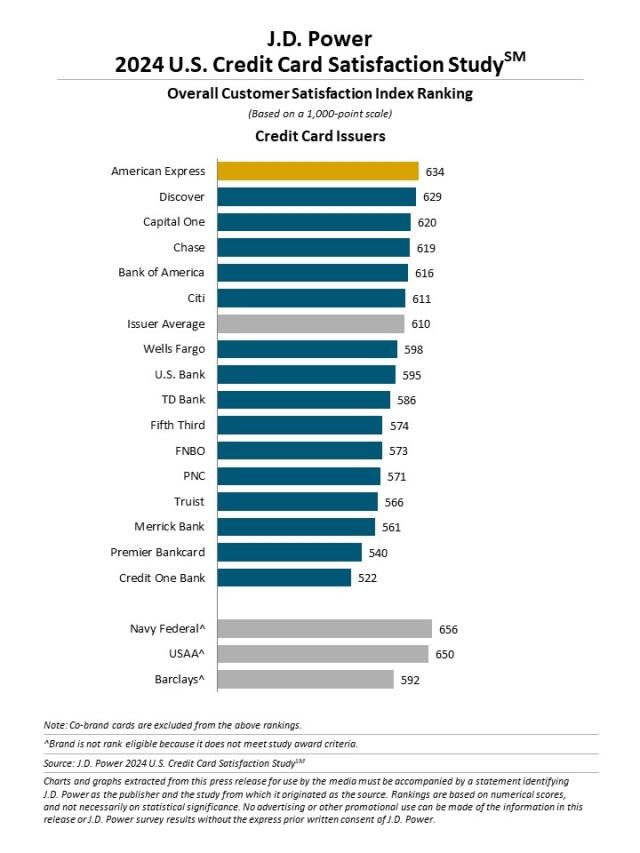

【クレジットカード発行会社部門】*5

第1位:American Express(アメリカン・エキスプレス)(634ポイント、5年連続の総合満足度第1位*6)

第2位:Discover(ディスカバー)(629ポイント)

第3位:Capital One(キャピタル・ワン)(620ポイント)

*5有効口座数100万以上のクレジットカード発行会社(提携カードは除く)が対象。

*62020~2022年は旧セグメント【全国系部門】(有効口座数400万以上のクレジットカード発行会社が対象)で第1位。

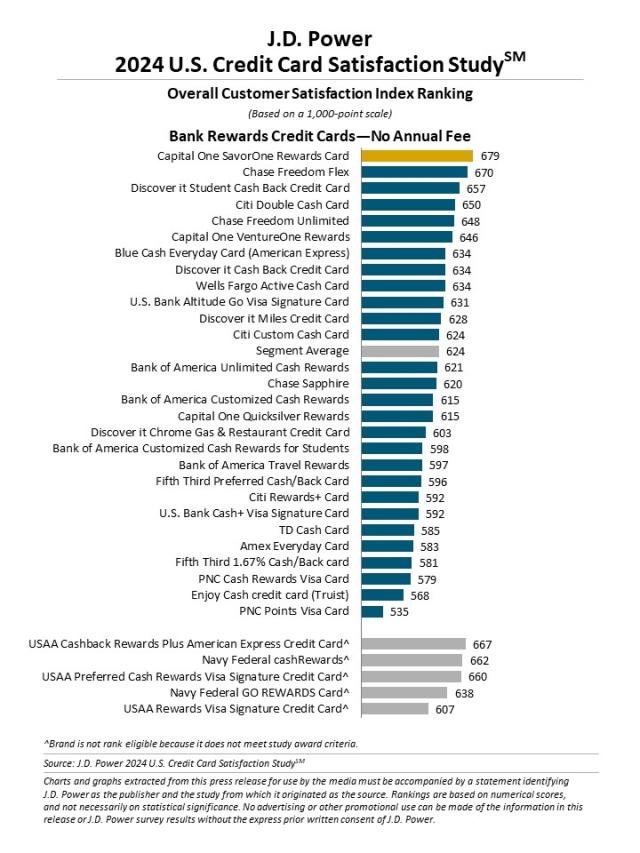

【銀行発行クレジットカード(ポイントプログラムあり/年会費無料)部門】

第1位:Capital One SavorOne Rewards Card(キャピタル・ワン・セイバーワン・リワード・カード)(679ポイント、2年連続の総合満足度第1位)

第2位:Chase Freedom Flex(チェース・フリーダム・フレックス)(670ポイント)

第3位:Discover it Student Cash Back Credit Card(ディスカバー・イット・ステューデント・キャッシュ・バック・カード)(657ポイント)

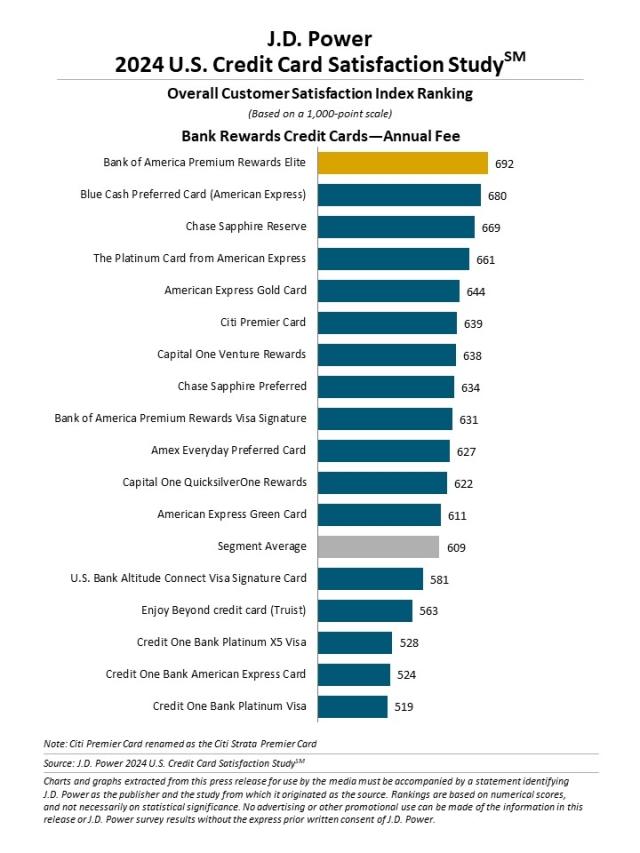

【銀行発行クレジットカード(ポイントプログラムあり/年会費あり)部門】

第1位:Bank of America Premium Rewards Elite(バンク・オブ・アメリカ・プレミアム・リワード・エリート)(692ポイント、2年連続の総合満足度第1位)

第2位:Blue Cash Preferred Card (American Express)(ブルー・キャッシュ・プリファードカード<アメリカン・エキスプレス>)(680ポイント)

第3位:Chase Sapphire Reserve(チェース・サファイア・リザーブ)(669ポイント)

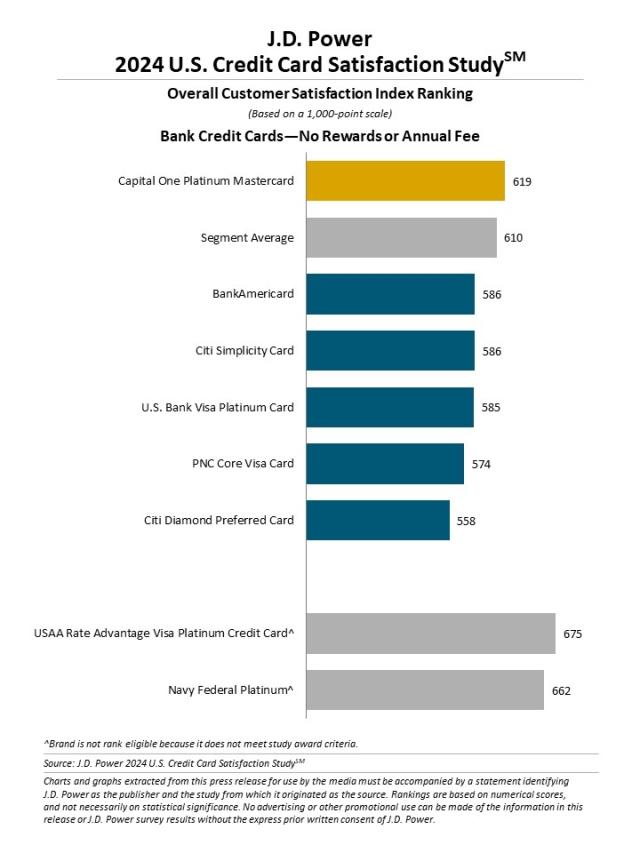

【銀行発行クレジットカード(ポイントプログラムなし/年会費無料)部門】

第1位:Capital One Platinum Mastercard(キャピタル・ワン・プラチナ・マスターカード)(619ポイント)

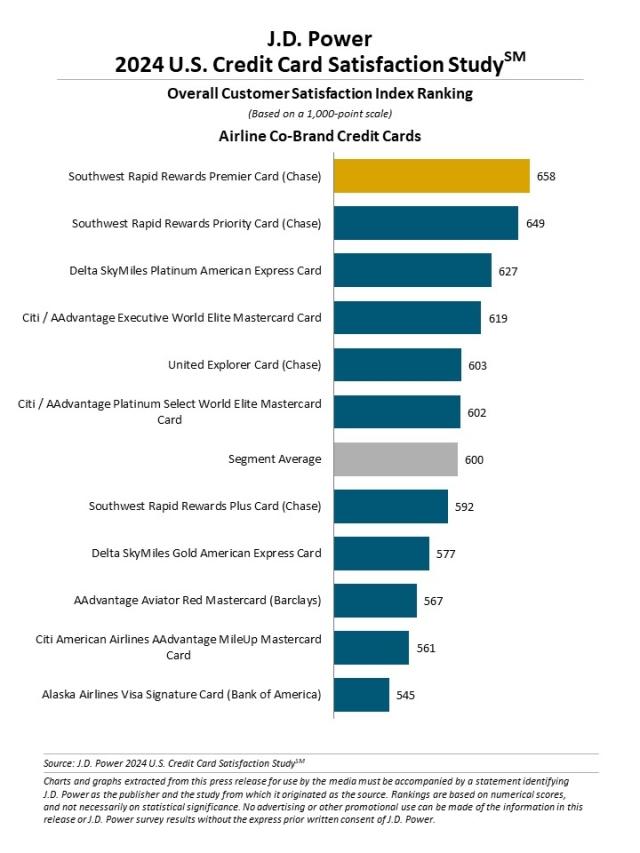

【航空会社提携カード部門】

第1位:Southwest Rapid Rewards Premier Card (Chase)(サウスウエスト・ラピッド・リワード・プレミア・カード<チェース>)(658ポイント)

第2位:Southwest Rapid Rewards Priority Card (Chase)(サウスウエスト・ラピッド・リワード・プライオリティ・カード<チェース>)(649ポイント)

第3位:Delta SkyMiles Platinum American Express Card(デルタ スカイマイル・プラチナ・アメリカン・エキスプレス・カード)(627ポイント)

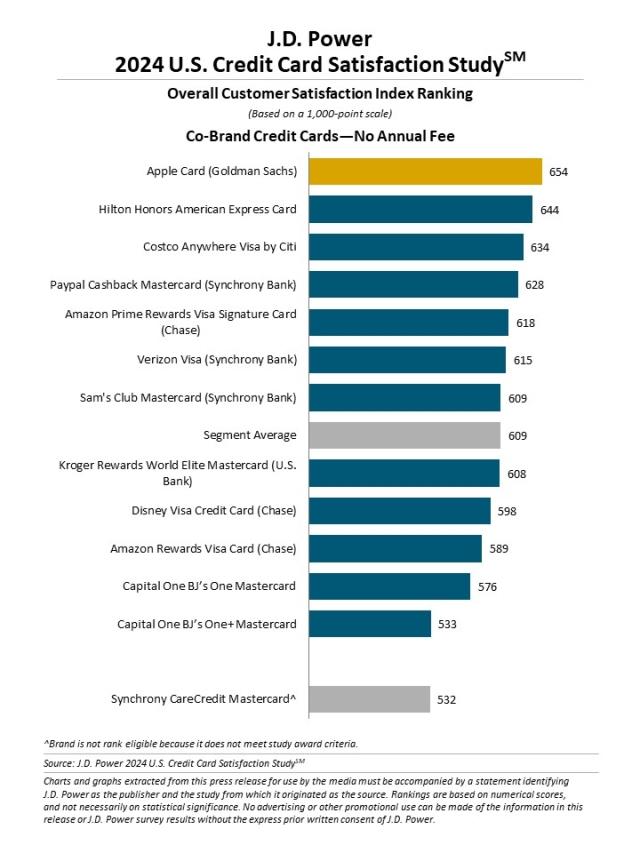

【提携カード(年会費無料)部門】*7

第1位:Apple Card (Goldman Sachs)(アップル・カード<ゴールドマン・サックス>)(654ポイント、4年連続の総合満足度第1位*8)

第2位:Hilton Honors American Express Card(ヒルトン・オナーズ・アメリカン・エキスプレス・カード)(644ポイント)

第3位:Costco Anywhere Visa by Citi(コストコ・エニウェア・ビザ・バイ・シティ)(634ポイント)

*7航空会社カードは対象外。

*82021~2022年は旧セグメント【中規模部門】(有効口座数27.5万~400万のクレジットカード発行会社が対象)で第1位。

《J.D. パワー 2024年米国クレジットカード顧客満足度調査SM概要》

年に1回、クレジットカードの利用者を対象に、直近1年間のクレジットカード発行会社に対する満足度を聴取し明らかにする調査。今回で18回目の実施となる。

■実施期間:2023年6月~2024年6月

■調査方法:インターネット調査

■調査対象:クレジットカード利用者

■調査回答者数:38,852人

総合的な顧客満足度に影響を与えるファクターを設定し、各ファクターの詳細評価項目に関するユーザーの評価を基に1,000ポイント満点で総合満足度スコアを算出。総合満足度を構成するファクターは、総合満足度に対する影響度が大きい順に、「利用条件」(29%)、「カード管理」(28%)、「会員向けサービス/特典」(14%)、「ポイント還元」(10%)、「ポイント利用」(10%)、「顧客対応」(5%)、「新規申込・手続き」(4%)となっている(カッコ内は影響度)。

*本報道資料は、現地時間2024年8月15日に米国で発表されたリリースを要約したものです。

原文リリースはこちら

https://www.jdpower.com/business/press-releases/2024-us-credit-card-satisfaction-study

*J.D. パワーが調査結果を公表する全ての調査は、J.D. パワーが第三者機関として自主企画し実施したものです。

【ご注意】本紙は報道用資料です。弊社の許可なく本資料に掲載されている情報や結果を広告や販促活動に転用することを禁じます。

J.D. パワーについて:

米国に本社を置くJ.D. パワーは消費者インサイト、アドバイザリーサービス、データと分析における国際的なマーケティングリサーチカンパニーです。ビッグデータや人工知能(AI)、アルゴリズムモデリング機能を活用して消費者行動を捉える先駆者であり、消費者に関する鋭い業界インテリジェンスを提供してきました。J.D. パワーは半世紀以上に渡って、顧客とブランド・製品に関わり続け、主要産業における世界の大手企業から、顧客対応戦略の指針として信頼されています。

J.D. パワーは、北米、ヨーロッパ、アジア太平洋にオフィスを構えています。事業内容の詳細については、https://japan.jdpower.com/jaをご覧ください。